图片来源:图虫创意

潘登 陈经伟/文 近年来,全球范围内对于气候变化的重视程度不断提升,为了应对环境与气候变化对于经济的影响,各国在2015年《巴黎协定》的基础之上提出自己的碳中和路线。在2021年两会工作报告中,中国首次提出碳达峰与碳中和及其相关内容,为此,2021年也称为中国“碳中和”元年,同时意味着中国“双碳”目标的重要战略部署,在未来将会对整个经济社会产生一些列深刻影响。

在实践中,经济的低碳化转型需要多种调控政策齐头并进,实现“双碳”目标实质为实施碳减排政策及其路径选择,而作为在世界范围内影响较大的重要调控机制与政策手段的碳交易和碳税,虽然已在多国的实践中落地,但实施过程中,碳交易和碳税两种制度各有优劣势,同时仍然存在一些各自的不足,为此探索碳减排的一些新手段、新方法和新路径在近年不断提出,其中具有一定代表性的由比尔·盖茨提出的“绿色溢价”新型理念备受关注。该理念的提出,它一方面为完善碳交易、碳税制度提供了一种度量碳价格的新视角,另一方面它分析框架为我们深刻理会碳减排特质与厘清不同政策选择而提供帮助,对我国进一步完善实现碳减排政策选择提供了理论依据。

碳交易与碳税

所谓碳交易,一般是指各国或地区政府确定一个碳排放总额并配额至企业,超过或低于配额的企业可以通过交易排放额的方式满足各自需求。碳交易主要优点:(1)具有更高的效率。碳排放具有典型的负外部性特点,科斯定理(1960)通过明确产权、利用市场力量解决外部性的思想为碳交易提供了理论基础。在相关政策的配合下,碳交易制度能够清晰界定碳排放产权,使得企业之间自发以较低的成本实现碳排放量的最优分配,在这一条件下,市场运作是高效率的。同时,碳交易市场能够吸引多类市场参与者,包括企业、银行、基金,这些机构的参与会进一步提升配置效率。(2)具有更好的灵敏度。由于各企业能够运用价格体系自行进行市场交易,使得污染外部成本内部化,在调节灵敏度上也具有优势。(3)有助于同国际接轨并提升中国的影响力。我国目前是世界最大碳排放国,在碳中和的条件下,各国必定会不断完善碳交易体系,推动国内形成发达的碳交易市场有利于未来碳排放定价权的竞争和国际影响力的提升,维护大国形象。

目前,我国碳交易产品包括碳排放配额和碳核证减排量。碳排放配额交易从2013年在深圳、上海、北京、广东和天津五个省市率先开始试点交易,截至2021年5月底有8个省市加入了试点碳市场的行列。随着2021年7月16日全国碳排放权交易市场开启上线交易,我国统一的碳排放权交易市场初步形成。

所谓碳税,主要是各国或地区政府针对区域内企业在生产或经营时所产生的碳排放,对其中的碳含量多少进行的征税,是一种价格导向的政策工具,其主要目的是使得碳排放的私人成本和社会成本趋于一致。碳税主要优点:(1)更高的制度稳定性。碳税属于税法框架下的内容,具有固定性和法律性,在制度上更加稳定。(2)有利于企业优化减排路径。由于碳税所提供的价格信号相对稳定,企业可以据此调整生产并选择最优减排路径。(3)更容易产生“环境红利”与“经济红利”双重红利。征税所得可以作为企业提高技术的补贴,这一过程会增加碳排放的私人成本,提升技术升级的动机,有利于促进绿色节能技术发展的“环境红利”与“经济红利”。

芬兰、英国、法国、挪威、日本等国家都是施行碳税的代表性国家,但在减少二氧化碳排放方面产生了不同的效果。芬兰是第一个征收碳税的国家,液体燃料和煤炭按照二氧化碳排放量征收碳税,其他化石燃料按其含碳量征收碳税。2005年,在芬兰加入欧盟建立的碳排放权交易体系(European UnionEmission Trading Scheme,EU ETS)后,为了提升企业参与碳排放权交易的活跃程度,芬兰向涉及碳排放权交易的企业提供了碳税的政策优惠,返还能源生产行业企业缴纳的碳税,对电力、航空等行业企业予以免除碳税的政策。

日本在2007年以征收环境税的名义对煤炭、天然气、液化石油气、汽油等征税,计税依据是化石燃料的含碳量。2010年,日本在东京的工业和建筑业开始推行碳排放权交易制度。两种机制并行加剧了企业和居民的负担。2011年,日本进行了税制改革,将环境税改为附加税,其计税依据是化石燃料的二氧化碳排放量,并大幅下调税率。2012年,日本将环境附加税改为碳税,征税对象为使用化石燃料的上游电力企业及下游家庭消费,但对家庭使用的煤油提供减免50%的税收优惠。

英国的气候变化税相当于碳税,采取最低碳价机制,当碳排放权交易的成交价格低于政府规定的最低碳价,通过加征排放价格支持机制税来弥补差额、稳定碳价。英国政府还为能源密集企业提供了另一项税收优惠政策,企业只要能够完成协议规定的减排量,就可以享受气候变化税的减免。挪威在1991年开征碳税时,石油和天然气开采行业的碳税税率设置较高,金属制造业、煤炭加工业、航空和海洋运输业的税率较低。2005年,挪威加入EU ETS,但并未提供任何税收优惠政策。油气、造纸、航空等部门同时受到碳税和碳排放权交易的约束,加重了企业的负担。法国在2014年开征碳税,主要针对化石燃料征收,与EU ETS的行业覆盖范围没有交叉。

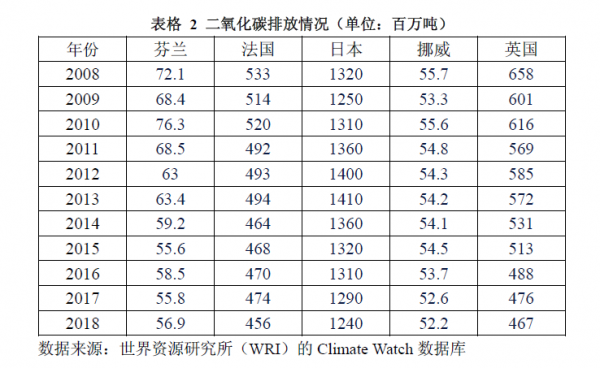

上表展示了这五个国家2008-2020年二氧化碳排放量情况,可以看到除了挪威之外,其他四个国家的碳交易权与碳税配合的碳减排机制都卓有成效。

但取得以上成绩的同时,我们应看到碳交易和碳税这两种机制不足之处。碳交易而言,它至少存在以下几点劣势:(1)碳价格的界定具有较高的不确定性。由于碳价格从理论上应以碳排放的社会成本为基础,将长期损害折算为当下成本,而未来的长期损害估算具有很大的主观性和不确定性。目前各国的评估报告分化巨大,这可能导致碳价格在界定中存在较高的不确定性。(2)监管成本更高。由于碳交易中的碳排放价格由市场决定,受到制度人为设计和政府监管调整的影响,存在较高道德风险和监管成本。(3)遵从成本更高。碳排放价格在市场交易中会产生较大波动,这会导致企业在选择方案过程中产生更高的遵从成本。(4)有潜在的金融风险。碳交易市场具有金融市场的特性,且市场参与主体广泛,很可能产生金融系统性风险问题。

碳税也同样存在两方面的明显不足:(1)灵活性和灵敏度较差。税种的出台和调整需要经过严格的程序,具有一定的时滞,灵活性较差。碳税自上而下的调控模式也会影响调控的灵敏度。(2)对碳排放量的影响存在不确定性。由于碳税为价格导向,并不能直接对碳排放量进行限制。在实现碳中和的背景下,可能存在无法量化减排目标、碳排放量数量调控确定性程度较低的问题。

逻辑上,碳交易与碳税在调控成本、灵活性等方面存在差异,而这种差异实质上也为构建两种制度的组合与搭配、互补与运行提供了可能。

绿色溢价

本来,碳交易和碳税的核心目的是将碳排放的外部社会成本转移到个体成本之中,从而促使经济主体节能减排,然而,这种成本转移需建立在对碳价格清晰的度量之上,目前各国对于碳价格的估算结果差异较大,不利于碳交易、碳税制度体系的进一步发展和完善。

为解决以上问题,由比尔·盖茨提出的“绿色溢价”新型理念具有一定代表性的的同时备受关注。所谓“绿色溢价”,它就是指在某一经济活动中,清洁能源成本与化石能源成本之间的差异。“绿色溢价”理念侧重不同经济活动的成本比较,当其为负值时,则意味着化石能源成本高于清洁能源成本,经济主体更愿意采用清洁能源从而减少碳排放。“绿色溢价”理念提出及其分析框架,为碳价格的度量提供了一个新视角,即通过计算经济活动过程中清洁能源与化石能源的成本差异,为碳价格提供一种稳定且能够自发适应地域差别的度量方式,形成一种具有操作性的分析工具,可以作为碳交易、碳税的新型载体,使这两种制度能够更加有机、有序的发挥调控作用。

总而言之,“绿色溢价”理念及其分析框架至少有以下几点优势:(1)具有更好的综合性。绿色溢价的分析框架能够包含碳价格的影响,可以作为碳税、碳交易的载体,较已有的各类指标有更好的综合性。(2)具有更好的可评估性。这一工具不涉及对未来环境影响折算等长期不确定性的评估,估算的是当前成本差异,使用过程中可评估性和可操作性更强。(3)更有利于促进技术创新。降低绿色溢价的核心在于创新,这一理念的使用能够引发更多对技术创新的关注,并促进技术提升。

值得一提的是,目前,“绿色溢价”仍然属于概念阶段,在实施过程中还存在一些具体问题,例如,相比碳价格的统一标准,绿色溢价在不同行业存在较大差异,由于绿色溢价的计算涉及到商业模式、技术条件等要素的分析,为具体使用带来了难度。

中国实现碳减排的路径选择

目前,中国还没有正式使用碳税这一价格控制机制,但根据中国对于绿色低碳经济的构想,未来势必会采用碳税引导企业低碳升级。

碳减排的推进是一个渐进、复合的过程,以上分析我们可以发现,碳交易与碳税两种制度各具优势,且二者之间具有明显的互补关系。在我国碳市场有待发展,双碳目标亟待实现的背景下,形成碳税、碳交易组合拳,构建碳税、碳交易并行的碳减制度尤为必要。一方面,发挥碳交易提升资源配置、灵活性及确定性的优势,从总量上对碳排放进行调控;另一方面,发挥碳税政策稳定性的优势,避免碳交易市场失灵。这种制度组合搭配也得到了许多学者的支持,例如Mandell(2008)认为碳税和碳交易配合可以提高经济运行效率,石敏俊等(2013)认为这种制度搭配能够缓解碳减排与经济发展的矛盾,确保减排目标的实现,贾晓薇和王志强(2021)认为要顺利实现碳中和的相关目标,应尽快建立碳税与碳交易复合机制。

从国际经验来看,芬兰、英国、法国等国的在碳税制度和碳交易制度的配合方面已有一定的实践参照,中国可以进行适度借鉴。在政策适用主体方面,可以借鉴法国经验,将碳交易应用于大的排放主体,碳税应用于小的排放主体,在覆盖范围形成互补,形成有效的协同机制。在价格方面,可以借鉴英国经验,通过制定最低碳价机制,使得碳税能够在碳交易价格较为低迷、波动性较大的时候,对碳减排起到约束作用。

2021年是中国“双碳”目标实施的开局之年,优化碳减排调控政策具有重大理论意义和现实价值,在这一过程中需要细化不同政策的适用主体,借鉴国外已有发展经验和新型理论框架,因地制宜的搭建复合型的减排政策组合制度。“绿色溢价”作为新型减排理念,其能够为碳减排目标提供综合性的分析框架,也值得我们借鉴。

进一步地,“绿色溢价”概念与碳价格相比,它具有综合性强、可评估性高的优点,且与统一的碳价格标准相比具有较强的结构性特征,有利于推动企业技术创新。一方面绿色溢价分析框架囊括原本发展碳减排制度的目标,更能评价不同领域政策的可行性;另一方面它也注重利用社会治理手段对于化石能源进行约束,保证零排放目标的稳定性。在绿色溢价分析框架下,充分运用碳税与碳交易等工具,有利于发挥各类调控方式的长处,形成有机互补,综合发展的碳减排政策体系。

(潘登系中国人民大学财政金融学院;陈经伟系中国社科院金融所执行研究员、经济观察报宏观经济研究院特约研究员)

暂时还没有任何用户评论